投资中常说的“股债跷跷板”效应,是指股市和债市的走势,呈现一定的负相关性。

所谓负相关,就是指当一个变量的值增加时,另一个变量的值倾向于减少。此时,两个变量的相关系数为负值,且越接近-1,表示负相关性越强。

例如,国际黄金价格以美元计价,黄金与美元指数通常呈负相关,当美元指数上涨时,黄金价格更趋向于下行;当美元指数下跌时,黄金价格更趋向上行。

从历史走势来看,股票和债券的走势呈现一定的负相关性。需要注意的是,虽然股债负相关是一个普遍现象,但这种关系并不是绝对的。

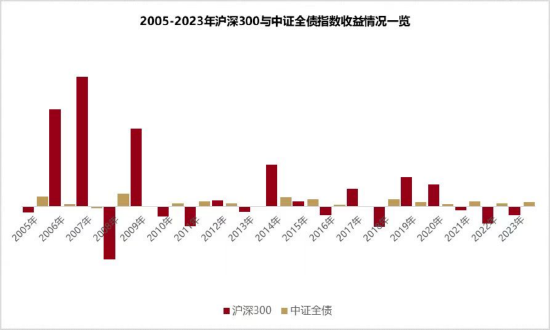

统计数据显示,对比沪深300指数和中证全债指数的走势,2005年至2023年的19年间,有12年都存在着明显的“股债跷跷板”效应,即股市、债市在年内的涨跌方向相反;此外,还有6年呈现“股债双牛”,1年呈现“股债双熊”。

(数据来源:Wind,统计区间:2005/1/1至2023/12/31)

这种负相关关系主要由以下几个因素造成:

Ø 风险偏好变化:当投资者对风险感到担忧时,可能会将资金从风险较高的股票市场转向相对稳定的债券市场,导致股票价格下跌而债券价格上涨。相反,当投资者对风险持乐观态度时,可能更愿意投资于股票市场,这可能导致股票价格上涨而债券价格下跌。

Ø 经济周期和市场预期:在经济衰退或市场预期不佳的情况下,企业盈利和股票市场可能面临压力,可能导致股票价格下跌而债券价格上涨。而在经济繁荣或市场预期乐观的情况下,企业盈利有望较大幅度增长,股票市场可能因此表现良好,而债券市场则可能因为收益相对平淡或下跌。

在这些因素的影响下,债市的波动是客观存在的。

但是,如果遭遇阶段震荡,债基就不能投了吗?

ü 首先,利率的长期下行趋势不改。我们认为目前尚未迎来债市的拐点,而短期的收益率上行后也许就是超额收益的来源,为债市带来配置性价比。

ü 其次,资金环境宽松不变。近期央行释放流动性,包括下调政策利率和存款准备金率、采用新的逆回购流动性工具,以及降低存量房贷利率等,将为债市带来实质利好。

ü 最后,债券投资的避险价值不可忽视。得益于票息收益,债市历史长期来看呈现稳健上行趋势,仍是低风险投资者以及普通投资者底仓配置的优质选择。

过去,“收蛋”的债基投资者往往抱着“岁月静好”的心态,但是不论何种资产,有涨有跌是常态,此时应该避免频繁操作带来的投资成本增加,也更应该耐心持有,静待花开。

此外,面对“股债跷跷板”效应,不必慌张,它也许可以帮助我们实现资产的有效配置——

投资者们可以根据自身的风险偏好匹配,不局限于单一资产的配置,在不同的资产大类、资产内部分类上进行配比调整,进攻时增加风险资产的比重,在防守时减少相关类别比重。

简而言之,就是:合理搭配,攻防兼备。

持有同业存单或者中短债基金的朋友不必担心会有较大波动,此类产品具有不错的抗风险能力。过去17年,Wind短期纯债型基金指数均实现了正收益。

短期纯债型基金指数过去17年表现

(数据来源:Wind,统计区间:2007/1/1至2023/12/31。指数过往表现仅供参考,不预示未来表现。)

风险提示:观点仅供参考,不构成任何投资建议或承诺。基金有风险,投资须谨慎。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论