出品:新浪财经上市公司研究院

作者:木易

两轮冲击港股主板无果,梦金园近日又一次向港交所递交招股书。

据公开信息显示,梦金园最早于2018年聘请广发证券为保荐人,计划在深交所主板上市,但不知何故无疾而终。2020年9月,公司正式向深交所提交IPO申请,却在2021年10月首次上会时被暂缓表决,11月二次上会之际被明确驳回。

梦碎A股、沉寂近2年,梦金园终于重整旗鼓改道港股。2023年9月及2024年4月,公司由中信证券独家保荐,先后两次递表折戟。而与此同时,同为黄金珠宝企业的老铺黄金却顺利“上岸”,股价一路高歌猛进,市值最高点突破250亿港元。盈利能力和商业模式不算出众、以旧换新业务“埋雷”,投资者们是否会为其买单,梦金园还在资本市场大门外忐忑。

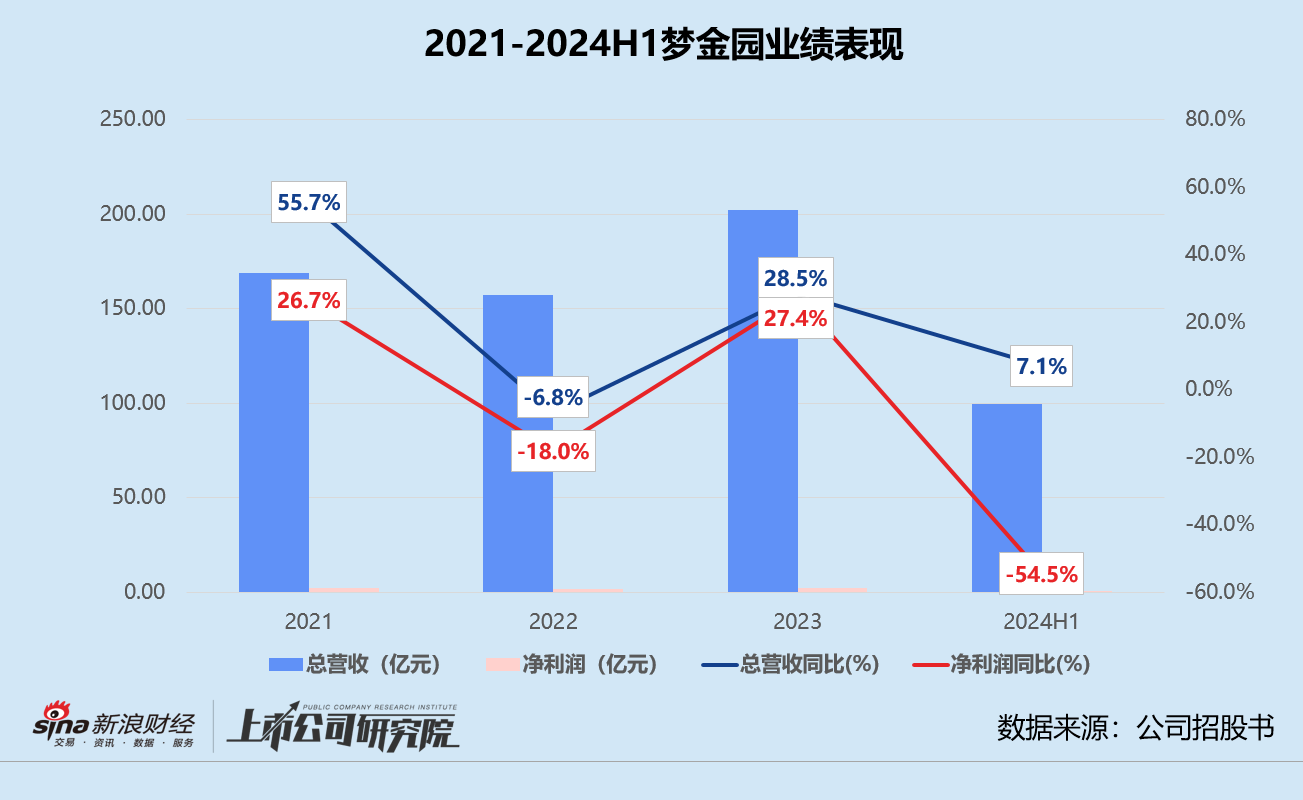

金价飙升净利润“腰斩” 自营、加盟店月均销售额双降

2023年俄乌冲突爆发以来,受地缘政治的不确定性加剧、全球央行储备黄金大幅增加、美联储降息周期等种种因素影响,国际金价持续波动走高。2024年1月3日至10月17日,黄金价格累计涨幅达30.2%,10月18日更是突破2700美元/盎司,创下历史新高。

然而,金价飙升并没有使得以销售黄金珠宝产品为主的梦金园尝到太多甜头。2024年上半年,公司实现总营收99.84亿元,同比增长7.1%,与此前动辄双位数的增速相去甚远;净利润只录得4743.30万元,而2023年同期为1.04亿元,对比之下锐减54.5%。

面对增收不增利的局面,梦金园表示金融工具亏损是“罪魁祸首”。

据招股书显示,公司通过签订上海黄金交易所的标准化合约Au(T+D)(即黄金现货延期交易)和向商业银行租赁黄金原材料,以对冲黄金价格波动对产品和存货价值的影响。当金价下跌时,梦金园的黄金存货可以高于市场的约定价格出售,持有的实物黄金剩余结余增加,因此Au(T+D)合约和黄金租赁录得收益;反之金价下跌时,黄金存货需以低于市场价格出售,所持实物黄金剩余结余减少,Au(T+D)合约和黄金租赁录得亏损。

2022-2024年上半年,上海黄金交易所所报金价从392.2元/克涨至520.9元/克,年复合增长率超12.0%,导致梦金园在报告期内因Au(T+D)合约变现分别亏损1.71亿元、2.99亿元、2.99亿元,短短两年半累亏高达7.69亿元;黄金租赁变现同期分别亏损2924.70万元、5035.80万元、6766.20万元,累计亏损约1.47亿元,两项金融工具亏损总额约占其他收益及亏损净额99.0%。

此外,金价不断上涨一定程度上也影响了末端消费者的购买意愿。2024年1-6月,梦金园的自营和加盟单店月均销售额分别为92.60万元、48.00万元,较2023年下降5.6%、14.3%;自营门店同店销售额约为1.70亿元,同比缩水15.9%,较2023年最高点近乎“腰斩”;每家加盟店的年平均收益由2023年的670万元骤降56.7%至290万元,每家自营店的年平均收益则由1180万元降至540万元,降幅亦超过54%。

中东地区冲突激化、美国大选日益临近,黄金作为避险资产短期内依然看涨。据伦敦金银市场协会预计,截至2025年10月底,国际黄金价格将升至2917美元/盎司,梦金园的业绩或将继续承重压。

产品、模式单一利率畸低 “以旧换新”业务暗藏风险

剔除外部环境不利因素,梦金园自身盈利能力薄弱一直备受诟病。

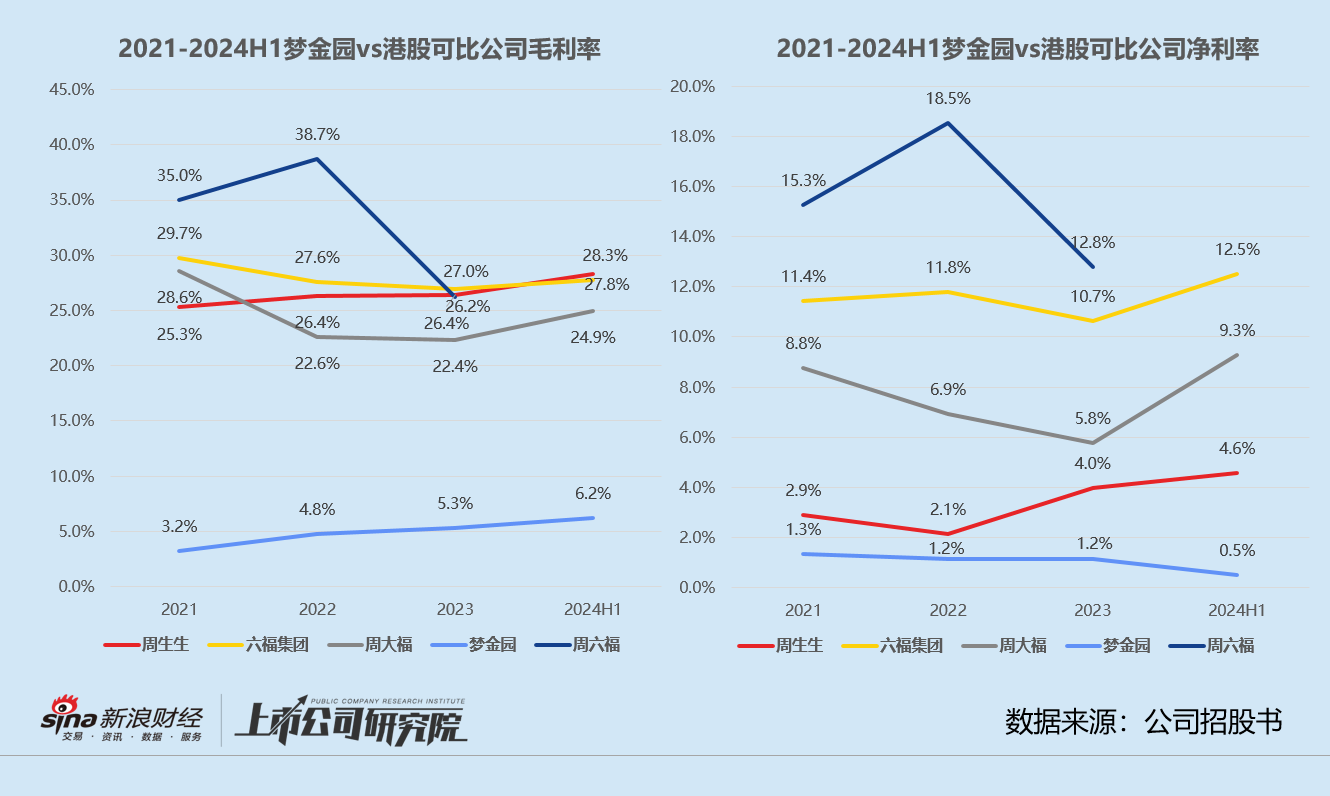

据招股书显示,2021-2024年上半年,梦金园的销售毛利率分别为3.2%、4.8%、5.3%、6.2%,虽然有所提高,但基本处于个位数水平;净利率常年徘徊于1.5%以下,2024年1-6月该指标首次跌破1%,只录得0.5%。

相较之下,港股上市的黄金珠宝可比公司周生生、周大福和六福集团,最新报告期内毛利率分别为28.3%、27.8%、24.9%,同期净利率中位数约为9.3%、平均值约为8.8%。同样在港交所外排队候场的周六福,2023年毛利率和净利率也达到26.2%、12.8%。

细究其利率畸低的原因,其一是产品线相对单一。招股书披露,梦金园的黄金珠宝及其他黄金产品收入为总营收的贡献比例稳定在97%以上,2024年上半年一度达98.5%。但黄金价格透明、产品设计简单,因此此类产品溢价空间有限。2021-2024年前6个月,梦金园黄金珠宝及其他黄金产品毛利率分别为2.2%、3.9%、4.6%、5.6%,而毛利率逼近30%的K金首饰、镶嵌珠宝及其他产品收入占比仅介于1%-2%之间。

其二是极其依赖加盟模式。按分销渠道划分,2021-2023年,梦金园特许经营网络收入占总营收比例分别录得87.6%、94.4%、93.7%,其中加盟商收入占比约占六成、省级代理收入约占比三成。截至2024年6月30日,公司加盟门店数量共计2850家,约占总门店数量98.8%;加盟商和升级代理收入合计82.08亿元,约占当期总营收82.3%。

采用特许经营分销模式,意味着梦金园向加盟商和省级代理商销售产品时收取较低的固定工费,毛利率表现难有改善余地。报告期内,公司特许经营网络业务毛利率分别为2.8%、4.3%、4.7%、6.0%,而毛利率达24.4%的自营店目前只有36家,收入占比不超过2%。

梦金园另一项饱受争议的问题,是占比过高的旧料业务。据招股书披露,2021-2024年上半年,公司旧料业务结算额占销售总额比例分别为51.1%、39.7%、35.2%、28.8%,通过旧料业务采购的黄金总量占总来源比例分别为49.9%、40.8%、34.4%、29.8%。虽然整体呈下降趋势,但仍远超同行平均水平。

所谓旧料业务,是指公司以“以旧换新”的模式向加盟商、省级代理或消费者回收符合检测标准的黄金产品,并收取新旧产品的黄金销售成本差价和手工费用。收回的旧料黄金直接记作存货,在会计处理中被视为非现金代价,不涉及现金流入和流出。

正因如此,这类业务潜在风险不容忽视。招股书显示,报告期内梦金园大部分的旧料业务由加盟商和省级代理完成,两类渠道结算代价占旧料业务总额比例保持在98%左右。2021-2024年前6个月,与公司进行旧料业务结算的加盟商分别为753家、727家、692家和729家,有旧料业务往来的省级代理为17家。

结合各期末加盟商数量来看,梦金园至少有40%-45%的加盟商和省级代理,既是客户也是供应商,其“以旧换新”业务收益占比近30%。是否存在前脚进货、后脚以旧料结算形式售还给公司的情形,梦金园在招股书中并未详细说明,财务真实性依旧疑云重重。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察

发表评论