来源:华夏时报

肇南

9月30日,两则关于融资融券的消息,听起来都挺暖心:一是转融券余额从前一日的2.37亿元变为0;二是融资余额增加184.9亿元,达到了1.38万亿元。

转融券业务试启动于2013年2月,在2020年后快速增长,最高峰市场余额达到1800亿元。毫无疑问,融资融券是有明显优点的,借用官方说法就是,具有平抑非理性波动、促进多空平衡与价格发现、吸引中长期资金入市等等,不一而足。但现实总有残酷的一面,多层嵌套、“绕道”减持限售股、变相T+0,这些违规操作让转融券成了某些“资深”投资者套利的工具,在市场低迷期,那些“资深”投资者不但不有所忌惮,反而变本加厉,在部分新股上市首日大规模转融券抛空,并且高息借入限售股变相减持,对转融券市场的诟病之声逐渐增高。

今年2月,证监会出台三大监管措施,“暂停、存量逐步了结”是其核心。截至9月30日,转融券余额清零,中小投资者对此是乐见其成。

笔者认为,对于转融券要管得住,在没有搞懂弄通其劣性一面之时先关起来,等有了切实可行的惩恶扬善之术时,再放出来也为时未晚;而对于融资,笔者认为,不妨放开手脚。

9月30日,融资余额增加184.9亿元。当日,沪深两市成交2.59万亿元,沪指涨8.06%站上3300点。融资无疑是股指气势如虹上涨背后的“神助攻”。

9月26日,中央政治局召开会议,强调要努力提振资本市场,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点。“努力”二字首次提及,会议释放出要更加积极主动,要有担当作为的强烈信号。9月份的最后一周,央行、证监会等部门连放降准、降息、并购重组六条措施等重磅政策,政策“组合拳”是提信心、稳预期,切实为资本市场“输氧供血”的有力之举。

稳经济的决心空前,稳资本市场决心前所未有。市场“干”字当头,应声上涨。节前一周沪指累计上涨12.81%,创2008年11月以来最大单周涨幅;深证成指累计上涨17.83%,创1996年4月以来最大单周涨幅;创业板指上涨22.71%,创史上最大单周涨幅。两市市值一周增长9.6万亿元。

资本市场是金融资源配置的重要枢纽,赋能企业创新,产业转型升级,活跃的资本市场是必选项;扩内需、稳增长、提信心,活跃的资本市场是重要抓手。今年以来,受多重因素影响,市场疲弱,交易情绪低迷,各方期待一个交投活跃、信心充盈的资本市场。

对于9月最后一周的政策“组合拳”,市场有了积极回应,但活跃资本市场仍然需要各方持续发力,信心恢复也需要久久为功。类似融资的“神助攻”,不妨再多一些,力度再大一些。

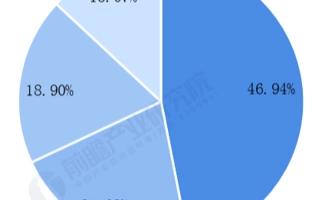

融资是注入流动性的重要工具,将时间拉长来看,A股市场融资余额2010年从零起步,2015年6月18日一度达到2.27万亿元的历史最高水平。9月30日,两市融资余额为1.38万亿元,距离历史高点还有近9000亿元,两市成交过2万亿元,创历史新高,相信融资余额再过2万亿元,时间不会很久。据有关媒体报道,节前最后一个交易日,有券商融资新开户数量突然增长了3倍,这一定程度上也说明投资者对此工具的偏爱。

如何进一步发挥证券融资在活跃资本市场中的更大作用,笔者认为,融资利率高是“肠梗阻”,降低融资利率是化解之关键。

对于融资利率,各券商都是秘而不宣,百度一下,感觉“百度”明显不够用。从有限的渠道归纳,投资者从券商处拿到的融资利率一般为8.35%,普遍在6.5%以上,根据融资规模大小,会有一定下浮,但恐不是主流。如果按照6.5%、市场规模1.5万亿元计算,券商年毛收入100亿元左右。根据证券业协会数据,2013年券商总利润为1378亿元。100亿元的轻松收入,对券商的意义不言而喻。而且融资之后,券商顺手捞交易费用收入,一举两得。让券商主动作为,降息难度可想而知。

去年以来,为了经济运行总体平稳、稳中有进,央行多次降低利率。据9月最新数据,1年期LPR为3.35%。2023年3月,美联储连续11次加息,基准利率目标区间维持在5.25%至5.5%之间。不比不知道,一比就显得6.5%的融资利率是高高站在山岗,顺应市场变化和投资者之所盼,适时降低融资利息,应是大势所趋。

如何降低融资利息,笔者认为,要坚持以下三点:

一是监管机构要洞中肯綮,对症下药。笔者认为,不妨借鉴央行“924新政”中3000亿元保证性再贷款的做法,央行以1.75%的利率发放3000亿元保障型住房再贷款给到商业银行,商业银行加点50bp贷给收储主体。“他山之石,可以攻玉”。证金金融公司不妨以1年期LPR3.35%为基数,证券公司加点50bp给投资者,根据证券公司的竞争力、风控能力等指标,在融资规模上有一定的差别对待。

二是证券公司要有担当作为,主动让利。券商用来参与融资的资金,除了一部分来源于证金金融公司外,还有券商定增等渠道获得的自有资金,自有资金成本更低,对于此部分资金,降起息来,券商自然更是游刃有余。市场活跃了,受益第一毫无疑问是券商板块,每一轮牛市的旗手就是券商,背后逻辑也在于此,推动市场理性回归,券商何必拘泥于“小节”不放。促进实体经济、稳定楼市,各商业银行积极作为,推动证券市场理性回归,券商理应义无反顾。

三是强化信息披露。对于融资的各环节,要让投资者心知肚明。公开、公平、公正是证券市场的基本原则。这一原则,在制度建设中,应该一以贯之。

(肇南:华夏时报执行总编辑、经济学博士、高级编辑)

责任编辑:孟俊莲 主编:张志伟

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云

发表评论