炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本报记者 昌校宇

为深入学习贯彻党的二十届三中全会精神,进一步全面深化资本市场改革,近日证监会党委书记、主席吴清在北京召开专题座谈会,言辞中对私募基金等机构投资者合力推动资本市场健康稳定发展寄予厚望,并特别强调“持续壮大买方力量”“帮助投资者获得合理回报”“更加成为市场运行的‘稳定器’和经济发展的‘助推器’”……

受访私募证券机构纷纷对《证券日报》记者表示,积极响应监管要求和市场需求,坚持长期投资理念,并从优化投资策略、丰富投资品种、加强投资者保护和陪伴等多个方面入手制定落实方案,为全面深化资本市场改革贡献私募力量。

同时,记者也注意到,投资者越来越注重长期稳健的持有体验,也在倒逼作为产品发行方的私募证券机构坚持并贯彻长期投资理念。

大力布局权益类产品

股票策略产品备案领跑

当前,我国经济正处于高质量发展的关键时期,随着居民资产配置、财富管理和养老投资等需求持续增加,中长期资金增加权益投资的需求也不断加大。

作为资本市场重要的机构投资者,私募证券基金行业发展如何?在满足居民资产配置需求、加快推进权益投资上发挥了哪些作用?

从一组组数据中可以窥见答案。中国证券投资基金业协会(以下简称“中基协”)公布的最新数据显示,截至2024年7月末,存续私募证券投资基金管理人8186家,管理私募证券投资基金94216只,管理规模5.03万亿元。

同时,私募证券机构从战略高度看待和重视权益投资,权益类私募证券基金占比稳步提升。尤其是今年以来,私募证券机构备案热情持续升温,股票策略产品成为私募证券基金备案主力。

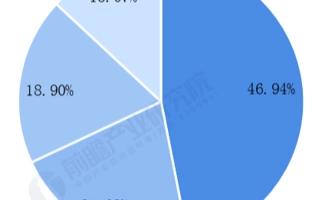

据中基协官网数据统计,今年前7个月,新备案私募证券基金数量达4256只,占全部新备案私募基金数量(6647只)的比重为64.03%;新备案私募证券投资基金规模为902.86亿元,占全部新备案私募基金规模(2353.56亿元)的比重为38.36%。另据私募排排网不完全统计数据,今年前7个月,新备案股票策略产品数量合计2707只,占新备案私募证券投资基金总量的63.60%,远高于其他策略产品水平。

对此,华北地区某百亿元级私募证券机构人士对《证券日报》记者表示:“与其他资管产品相比,私募证券基金产品类型和投资策略多元,加之规模稳步增长,有利于壮大机构投资者队伍、优化市场投资者结构。同时,不同策略基金多样化发展,也对促进市场价格发现、平抑市场波动、增强市场韧性发挥了积极作用。”

为让私募基金更好发挥功能作用,2023年以来,证券行业首部行政法规《私募投资基金监督管理条例》,以及《私募投资基金监督管理办法(征求意见稿)》《私募证券投资基金运作指引》等一系列法规接连出台,以“法律法规—部门规章—自律规则”为框架的私募监管制度体系已初步完备,在促进行业规范健康发展的同时,行业服务水平也持续提升,为资本市场持续引来“长钱活水”。

政策效果已逐步显现,私募证券基金正在满足更多居民的资金配置需求。例如,私募证券基金已成上海市民舒先生的投资标配。谈及原因,他告诉《证券日报》记者:“一是私募证券基金投资策略更为灵活和多样化,大多追求绝对收益,能充分满足财富增值的需求;二是私募基金设置有封闭期,通常为一年到三年不等,而很多高成长性的企业需要时间孵化,更多的时间能让企业的价值更好地发挥,也能带来长期稳健的持有体验。”

事实上,多家私募证券机构坦言,来自“产业链下游”投资者的选择,在一定程度上会影响到机构的价值判断,这种倒逼实际上是有利于优化市场生态的。

优化投资策略

加强投资者保护

《中共中央关于进一步全面深化改革、推进中国式现代化的决定》明确“支持长期资金入市”“建立增强资本市场内在稳定性长效机制”。资本市场进一步全面深化改革的方向已明确,监管部门也对机构投资者的功能发挥提出更高要求。

对此,受访私募证券机构表示,可从优化投资策略、丰富投资品种、加强投资者保护和陪伴等多个方面发力,为资本市场引长钱、聚活水,从而增强资本市场内在稳定性。

而为中长期资金提供更符合需求的投资策略和产品成为私募证券机构的共识。

北京阳光天泓资产管理有限公司总经理王维嘉对《证券日报》记者表示:“私募证券机构宜进一步优化投资策略和投研体系。其一,坚持长期投资、价值投资理念,以基本面研究为核心,选择具有长期成长潜力和核心竞争力的投资标的,避免短期投机行为,为投资者创造持续稳定的回报,让‘愿意来’的中长期资金‘留得住’。其二,加强投研团队建设,引进和培养具有深厚行业背景和专业知识的投研人员,不断提高核心投研能力。其三,制定严格的投资决策流程,确保投资决策科学合理,同时建立动态调整机制,根据市场变化及时优化投资组合。”

华北地区某量化私募机构基金经理也认为,私募证券机构需坚持长期主义,并从三方面发力做好专业机构投资者:一是进一步丰富投资品种、研发多元化的投资策略,以满足中长期资金的配置需求;二是提升产品风险收益比和提高投资回报率,为A股市场持续引入更多长线资金;三是优化考核机制,不追求短期利润最大化,而注重长期价值的创造和提升。

同时,还有部分私募证券机构认为,在当好长线资金“操盘手”的同时,也要促进投资行为长期化,加强投资者保护和陪伴至关重要。对此,王维嘉建议,私募证券机构可以从两个维度着手:一是提高投资者适当性管理水平,加强对投资者风险识别和承受能力评估,确保产品与投资者风险偏好相匹配,保护投资者合法权益。二是完善信息披露和沟通机制,加强与投资者的沟通交流,及时、准确、全面地披露投资信息和基金运营情况,增强投资者的信任感和安全感。

上述量化私募机构基金经理则表示,可以通过行为引导、投后陪伴等方式,帮助投资者树立正确的投资观,从而践行“长钱长投”。

广州市民嵇女士此前对资产配置的理解就是做短线博弈与投机,更愿意购买封闭期低于6个月的产品,且数次因“高位站岗式”操作导致亏损严重。她向《证券日报》记者透露:“在一次购买某头部私募证券机构旗下产品时,对方提供的投前引导、投后陪伴等服务,不但帮我建立了科学、理性的投资习惯,且让我在中长期的市场里收获了显著的超额收益。在后续的产品选择中,我会更加注重私募证券机构和产品投前引导中呈现出来的投资理念和框架,寻找‘志趣相投’的产品进行投资。”

受访的私募证券机构表示,将进一步优化投资策略、丰富投资品种、加强投资者保护,加大权益类资产配置,持续注入“长钱活水”,以实际行动引领长期投资、价值投资,为资本市场高质量发展贡献力量。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论