炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|陈果 何盛

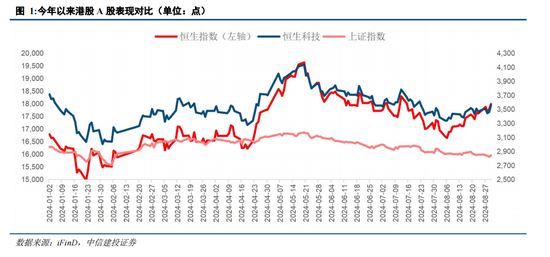

近期港股持续上涨,核心原因在于海外流动性的改善。在对本轮行情的资金环境进行拆解后,我们认为当前港股在海外流动性的全球分配中不具备优势,无法复现4月涨势。展望后市,我们认为当前资金可以逐步布局年底美国大选后的外资回流。接下来港股的配置主线仍为红利板块,同时持续开展大规模分红回购的互联网龙头企业提供了新的布局方向。

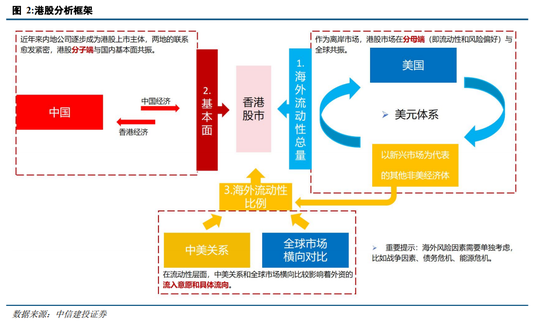

国内基本面、海外流动性与海外流动性分配是影响港股市场的三大宏观因子——作为离岸市场,香港市场在分母端流动性层面与全球共振;近年来内地公司逐步成为港股上市主体,分子端与国内基本面关系较为密切;2023年下半年以来亚太市场流动性竞争加剧,资金的分配比例也对分母端造成重要影响。另外,海外风险因素(如战争因素、债务危机、能源危机等)需要单独考虑。

近期港股上涨的驱动因素是什么?

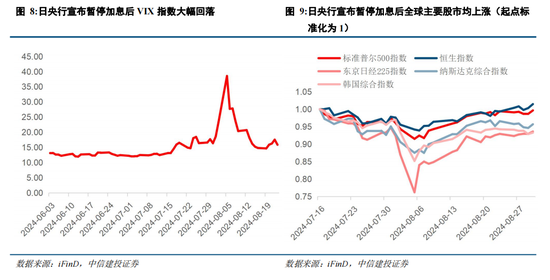

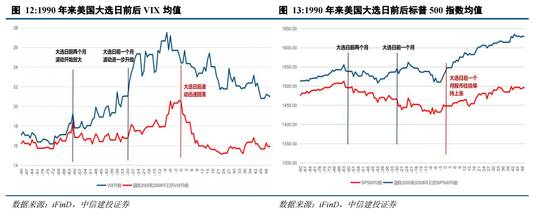

在美联储降息预期持续升温的同时,日央行暂停加息使市场关注点从套息交易逆转切换至降息交易。近期海外流动性大幅改善,成为驱动港股上涨的主要力量。

四月强势行情是否会在本轮复现?

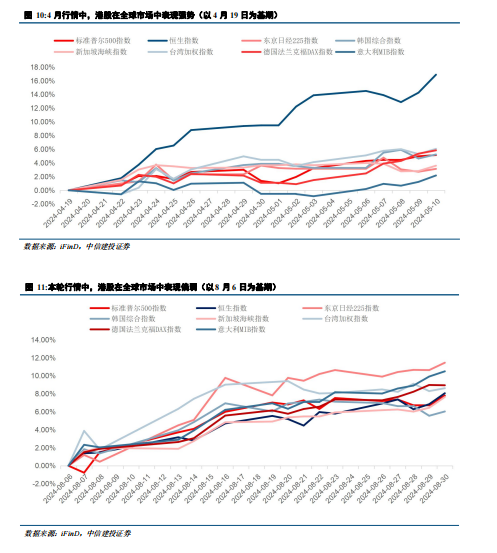

海外流动性分配比例对港股起到重要影响。四月的海外流动性复苏中,港股分配到的流动性比例远超过其他市场。与之对比,当前港股在全球流动性竞争中处于劣势,难以形成强势行情。

当前的配置逻辑是怎样的?

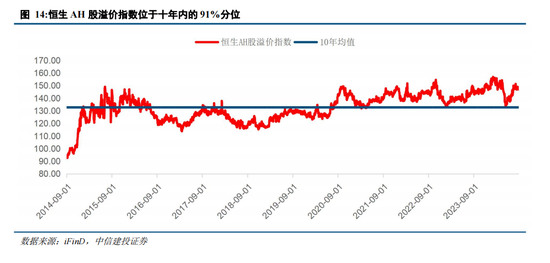

我们认为当下值得期待的港股下一波行情大概率出现于年底美国大选落定之后,长期资金可以逐步开始布局。当前高股息AH股仍然有一定安全边际,性价比较高。南向资金继续流入提升南向定价权,近期格外看好腾讯控股。各大互联网港股上市企业均受到分红回购潮利好,提供新的关注方向。

(1)地缘政治风险。如果中美关系管理不善,可能影响外资对港股的配置偏好。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,港股流动性也将承压。

(3)国内经济复苏或稳增长政策实施效果不及预期。如果后续国内地产销售、投资等数据迟迟难以恢复,长期积累的城投偿债风险面临发酵,经济复苏最终证伪,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰

发表评论