原标题:70后董事长陈锋卸任,仅2位高管非系统出身;成立9年悉数盈利,累计净利超13亿;揭开这家“富二代”险企的神秘面纱…

来源:险企高参

“有了路籍,就像拿到了金饭碗、金钥匙。”

成立于2015年7月的中国铁路财产保险自保有限公司(以下简称:铁路自保),已经营9个春秋,尽数盈利。

“有了路籍,就像拿到了金饭碗、金钥匙。”虽是一句戏谑的话语,但亦不能忽视铁路自保在风险、成本管理方面的稳扎稳打。最新偿付能力报告显示,该司综合成本率仅80%,比财险“老三家”还低。

现如今,这家自保公司第四任董事长的时代已经谢幕,细数该司过往“掌门人”,他们都有明显的“铁路系统”背景…

“70”后董事长卸任,九年四换董事长

月初,铁路自保发布公告,陈锋不再担任董事长职务。据《险企高参》统计,陈锋为该司第四任董事长。从职业履历来看,这家铁路保险公司的历任董事长不仅与“铁路系统”相关,并且和“投资”高度重合。

陈锋1972年5月生,硕士研究生,2009年1月任铁道部发展计划司合资及地方铁路管理处副处长、处长;2013年铁路政企分离,铁道部撤销,组建中国铁路总公司,同年3月,陈锋任中国铁路总公司计划统计部合资开发处处长;两年后,于2015年3月任中国铁路发展基金股份有限公司副总经理;2017年11月任中国铁路建设投资公司副总经理;仅4个月后,陈锋出任中国铁路投资有限公司(后更名为中国铁路投资集团有限公司)副总经理。2021年6月担任铁路自保副总经理。又于年末(12月)担任铁路自保董事长。

从上述信息来看,“70后”的陈锋正值年富力强之时,据相关媒体报道,继今年4月柴岳不再担任国铁投资集团总经理职务后这一职位空悬至今,陈锋有望成为补位人选。

在陈锋之前,铁路自保经历过3任2位董事长。具体来看,黄桂章担任第一任及第三任,余邦利担任第二任董事长。

铁路自保第一任董事长黄桂章公开资料显示,黄桂章1962 年 3 月生,2008 年 9 月至 2011 年 10 月,在北京铁路局工作,任局长、党委副书记;2011 年 10 月至 2013 年 5 月,在京沪高速铁路股份有限公司(京沪高速铁路建设总指挥部)工作,任副总经理(副指挥长)、党委委员, 2013 年 5 月任中国铁路总公司资本运营和开发部主任。于2015 年 8 月获批担任铁路自保董事长,但是黄桂章在任仅一年时间,该职务就发生更替。

“财会人才”余邦利是该司第二任董事长。资料显示余邦利1966 年 7 月生,2008 年 4 月至 2011 年 6 月,在铁道部任总经济师兼财务司司长、资金清算中心主任;2011 年 6 月至 2013 年 3 月,任铁道部总经济师;2013 年 3 月,任中国铁路总公司总会计师、高级会计师。于2016 年 8 月获批担任铁路自保董事长。

余邦利在任仅一年多,2017 年 11 月就辞去董事长职务。同时前任董事长黄桂章回归,出任该司第三任董事长。此次回归,在任期间较长,长达4年,直至陈锋接棒。

值得一提的是,在铁路自保高管中,仅2位高管非铁路相关行业出身,分别是总经理高大宏、总精算师王晔。高大宏曾是原保监会发展改革部规划处(综合处)副处长、处长等职。王晔曾先后在华农财产、中原农业、黄河财产担任精算责任人、总精算师等职。

9年录得净利13.57亿

综合成本率低于“老三家”

与大部分险企需要7年至8年盈利周期不同,自保公司往往能快速实现盈利。主要是自保公司管理团队往往对承保的风险有深入了解,可以更有效实施风险控制措施。而且,自保公司可以更有针对性地搭建管理架构,有效依托集团公司现有的运营网络,管理成本更低。从业绩上看,铁路自保亦是如此。

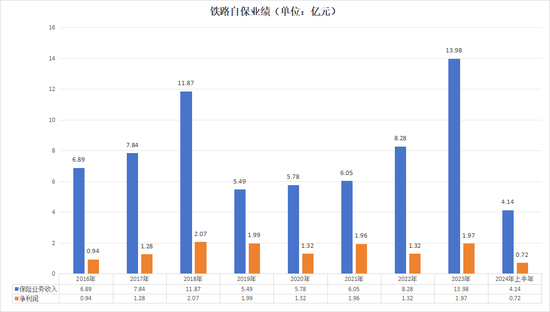

2016年是该司第一个完整经营年份,当年就实现盈利。过去9年间,保险业务收入虽有波动,但净利润基本保持平稳。

具体来看,2016年至2018年是保险业务收入高速增长的阶段,分别取得6.89亿元、7.84亿元、11.87亿元的成绩。但是2019年的保险业务收入几乎腰斩,至5.49亿元。此后几年开始不断回升,2020年至2023年分别为5.78亿元、6.05亿元、8.28亿元、13.98亿元。2024年上半年,保险业务收入为4.14亿元,同比下降60.79%。

净利润基本保持平稳态势。2016年至2023年净利润分别为0.94亿元、1.28亿元、2.07亿元、1.99亿元、1.32亿元、1.96亿元、1.32亿元、1.97亿元。值得一提的是,今年上半年净利润同比增加55.8%至0.72亿元。

在9年无亏损的背后是非常出色的成本控制。就近看,2024年上半年铁路自保综合成本率为80.21%,而同期财险“老三家”均高于95%。向前看,过去五年间,铁路自保的综合成本率依旧出色,均不超过90%。2019年为75.09%、2020年为89.41%、2021年为85.77%、2022年为85.62%、2023年为79.63%。

诚然,自保公司有低成本运作,省去中间费用,保费收入稳定等方面的优势,但自身弊端也不断显现。各自保公司主要承保保险产品集中在2-3个左右,导致风险分散能力弱,年度业绩波动较大。同时,自保公司还可以承保其他保险公司不能承保的风险。但这种危险自留的方式,会将大量的风险聚集在集团公司内部。如果公司不能很好地开发适合本公司的产品和通过再保险方案转移保险风险,将可能使自保公司甚至集团遭受巨大损失。此外,自保公司承保标的相对有限,不便于利用大数法则的要求,公司经营稳定性较为有限,赔付能力也有限。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王馨茹

发表评论